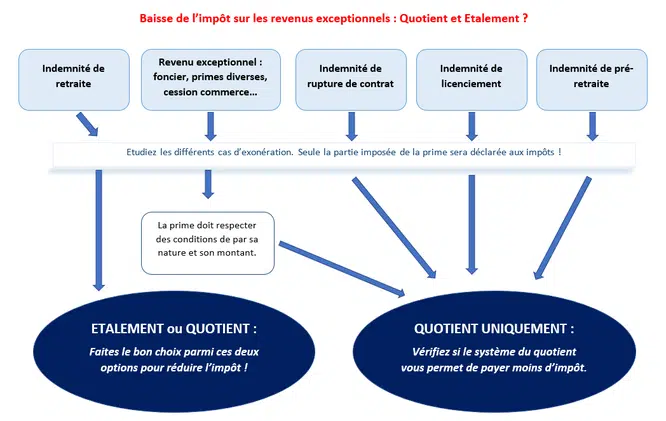

Si votre revenu augmente considérablement une année ou si vous gagnez un revenu exceptionnel, vous pouvez limiter votre imposition par deux systèmes : l’étalage ou le quotient. Les contribuables se retrouvent rapidement perdus, les deux calculs diffèrent et les règles varient selon la nature du revenu. Entre une prime de retraite, une indemnité de cessation d’emploi ou de cessation d’emploi, un revenu exceptionnel de nature différente… sachant qu’en fonction de la nature de la prime, il est déjà nécessaire de savoir quelle partie est imposable et il est parfois possible de réclamer le système de quotient, parfois au système d’étalement, parfois les deux… Difficile de faire le bon choix lorsque l’économie fiscale peut atteindre des montants énormes sur certaines déclarations. De plus, nous voyons un changement en 2021 avec la fin de l’étalement. Nous proposons de tout détailler dans un article complet pour comprendre l’impact du quotient, la propagation et comment faire le bon choix et remplir les bonnes cases sur la déclaration de revenus. Je parlerai de la taxe à la source une fois que les principes fondamentaux ont été expliqués.

A lire également : Retraite : Préavis requis et démarches à effectuer pour partir sereinement

Résumé

- Moyenne et/ou quotient : Déterminez la partie imposée de votre prime.

- ( 1) Allocation de retraite.

- ( 2) Allocation de préretraite.

- ( 3) Prestations de cessation d’emploi.

- 4) Autre indemnité pour rupture de contrat.

- 5) Divers : terrains, revenus exceptionnels, divers bonus…

- Aprunning et/ou quotient : quel revenu imposable est impliqué ?

- Système de mise à l’échelle : 3 revenus exceptionnels ont été concernés. Terminer en 2021.

- Système de quotient : La liste des gains exceptionnels éligibles est longue.

- Quel gain fiscal pour le quotient et l’étalement ? Comment choisir ?

- Vais-je payer moins d’impôts avec l’étalement ? quelle boîte à remplir ?

- Vais-je payer moins d’impôt avec le système de quotient ? quelle boîte à remplir ?

- Comment être sûr de faire le bon choix ? Il est nécessaire d’anticiper à payer le moins possible via le quotient.

- Impôt à la source et système de quotient.

Plan de l'article

Moyenne et/ou quotient : Déterminez la partie imposée de votre prime.

Avant de voir comment le système d’écart et de quotient fonctionne avec le gain fiscal concerné, concentrons notre attention sur la part du revenu imposée. Nous Passons en revue la le revenu admissible à l’instrument et se concentrer sur la partie qui est imposable. En fait, une partie de la prime peut être exonérée d’impôt. Il est il n’est donc pas nécessaire de s’intéresser à la propagation ou au quotient.

A voir aussi : Comment obtenir un formulaire de demande de retraite ?

Exemple :

M. Corrigetontax bénéficie d’une indemnité de fin de contrat de 10 000 euros et de 6 000 euros supplémentaires. Ce paragraphe lui dit que les 6 000 euros sont exonéré d’impôt. Il sera alors intéressé à suivre l’article uniquement pour savoir si les 10 000€ restants sont éligibles au quotient et/ou à la diffusion.

Si votre revenu exceptionnel est inclus dans les exemptions, vous pouvez arrêter de lire. Sinon, passez au deuxième paragraphe pour vérifier l’admissibilité à quotient et propagation.

( 1) Allocation de retraite.

Il y a trois cas de primes de retraite :

— Si vous venez de recevoir une prime pour votre retraite, sachez qu’elle est exonérée en totalité si elle fait suite à un emploi sauvegarde. Pas d’impôt !

— Si elle provient d’une retraite volontaire, il sera imposable en totalité et vous devez alors lire le reste de l’article pour choisir correctement votre régime fiscal.

— Si la retraite est à l’initiative de l’employeur, la prime est considérée comme une indemnité de départ. C’est-à-dire qu’une seule partie est exempté. Le solde sera imposé ; pour déterminer la partie qui ne sera pas assujettie à l’impôt, vous pouvez choisir entre trois calculs. Soit le montant de l’indemnisation prévu dans votre contrat , soit le double de votre rémunération annuelle, soit 50 % du montant de la rémunération reçue. Vous devrez donc vous rapprocher du département comptable de votre entreprise pour la première choix. Veuillez noter que l’exonération maximale est de 231 696 euros. Faites le meilleur choix entre les trois pour connaître le montant de la prime exonérée ; pour le solde imposé, vous devrez étudier épandage ou quotient.

( 2) Allocation de préretraite.

La préretraite diffère légèrement du point précédent. Pour les plans de sauvegarde, l’exemption est toujours totale. Sinon, il sera imposable en totalité. UN exception concerne les sommes perçues au titre du « Fonds national pour l’emploi » avant la retraite avec résiliation du contrat de travail. Dans ce cas, les conditions d’exemption partielle sont comme indiqué au troisième tiret du paragraphe précédent.

( 3) Prestations de cessation d’emploi.

Les trois situations suivantes vous permettent d’être exonéré d’impôt, pas besoin du quotient :

— Indemnité reçue dans le cadre d’un plan social ; — Indemnisation accordée par jugement en cas de licenciement illégal (rupture abusive…) — Indemnisation spéciale en cas de licenciement en cas d’accident du travail ou pour des motifs discriminatoires.

Sinon, des conditions d’exonération partielle existent, mais elles sont très favorables et permettront à la plupart des primes de ne pas supporter d’impôt. Pour déterminer la partie qui ne souffrira pas d’impôt, vous peut choisir entre trois calculs. soit le montant de la rémunération prévue dans votre convention collective, soit le double de votre rémunération annuelle, soit 50 % du montant de la rémunération reçue. Vous devrez donc vous rapprocher du département comptable de votre entreprise pour le premier choix. Notez que l’exonération maximale est de l’ordre de 230 000 euros. Faites le meilleur choix entre les 3 pour connaître le montant de la prime exonérée ; pour le solde imposé, allez au reste de l’article.

4) Autre indemnité pour rupture de contrat.

En ce qui concerne les démissions, la résiliation anticipée des contrats… notez que les primes suivantes sont intégralement imposées :

— Tout ce qui concerne la rupture de contrat : prime de non-concurrence, indemnité de congé payé, préavis…

— Les honoraires de fin de contrat sont également 100% imposables : si les paiements pour la fin de la mission intérimaire, la prime de précarité, le coût de la ventilation des CDD…

5) Divers : terrains, revenus exceptionnels, primes diverses…

En ce qui concerne le monde du travail, la plupart des primes non mentionnées sont imposables intégralement et seront étudiées via le quotient et/ou la répartition : départ volontaire, primes pour changement de résidence, allocations pour congé de conversion… Aucun cas d’exemption de ce côté-ci.

De plus, de nombreux autres revenus sans rapport avec le monde du travail sont admissibles au quotient. Tout ce qui concerne la terre, la valeur ajoutée de affectation, diverses gratifications… et qui sont imposables peuvent faire l’objet d’une étude d’admissibilité au quotient.

Aprunning et/ou quotient : quel revenu imposable est impliqué ?

Maintenant que nous avons éliminé la partie du revenu non imposé, nous pouvons nous concentrer sur la possibilité d’utiliser l’écart et/ou le quotient selon la nature du revenu avant d’étudier l’exploitation et le gain fiscal. Nous commençons par le revenu imposable moyen relativement faible.

Mise à l’échelle système : 3 recettes exceptionnelles étaient concernées. Terminer en 2021.

L’ étalement a été codifié à l’article 163A du CGI et quinquies et a été supprimé depuis 2021 ! Plus précisément, il n’est plus possible d’avoir l’écart sur les revenus 2020 qui sont déclarés en 2021. Je laisse toujours le fonctionnement tel qu’il était pour ceux qui étaient préoccupés par les déclarations passées (on peut corriger 3 ans en arrière) ? Son accès ne se limitait qu’à trois catégories de revenus :

— L’indemnité de départ volontaire ou la retraite pourrait bénéficier du système d’étalement.

— Plus rarement, les personnes qui utilisaient de l’argent sur un compte d’économie de temps pour PERCO ou EEP avaient également droit au système d’épandage.

En dehors de la retraite, l’étalement était rarement possible ; c’est très souvent le quotient qui est la seule solution. Le troisième cas autorisant la répartition de l’impôt était à l’origine d’une erreur d’interprétation puisqu’il s’agissait d’avantages compensatoires en cas de préavis de licenciement. Les gens pensaient à tort que l’étalement était possible dans d’autres cas que la cotisation de retraite, mais ce n’est pas vrai.

Système de quotient : La liste des gains exceptionnels admissibles est longue.

Vous avez sûrement compris que les indemnités de départ et de retraite volontaires ou la retraite en revenu sont admissibles en vertu du système de quotient. Par conséquent, il s’agit du seul revenu sur lequel le contribuable devait choisir entre l’étalage ou le quotient. Pour toutes les primes suivantes, la personne doit s’attacher à vérifier si le quotient lui est avantageux par rapport à la déclaration conventionnelle. Le quotient est tout à fait possible en 2021, rien ne change à ce niveau. Pour être admissible au quotient, le revenu doit être soit de nature et de montant exceptionnels, soit être inclus dans une liste exhaustive. Détaillons d’abord la liste des primes imposables donnant accès au quotient sans conditions :

– Les indemnités de départ imposables des contrats de travail précédemment constatées ; — les primes de retraite, la retraite anticipée ; – Indemnisation de licenciement imposable comme on l’a vu précédemment ; — Commencer les primes volontaires : c’est le cas des allocations versées par votre patron si vous quittez l’entreprise sans être licencié ou la retraite ; — Indemnités de mobilité : si un changement de lieu de travail vous amène à changer de domicile et qu’une indemnité est versée, le quotient est possible. — La partie des indemnités de départ conventionnelles spécifiques qui est imposable. — Indemnités pour congé de conversion payé à partir d’un projet.

Si votre revenu n’est pas inclus dans cette liste, il doit remplir des conditions pour être classé comme « exceptionnel » et être admissible à quotient. L’administration fiscale indique que les revenus ne doivent pas être perçus annuellement mais supérieurs à la moyenne du revenu imposable net des trois années précédentes. De de nombreux revenus différents peuvent bénéficier du système de quotient dans la mesure où ils remplissent les deux conditions. Par exemple, nous pouvons citez :

— Gratification reçue en tant qu’employé pour des services exceptionnels ; — Gain de cession perçu lors de la vente d’une entreprise ; — les revenus du capital imposés à la suite de la distribution par une société de ses titres de portefeuille ; — Revenu foncier : le « pas-de-porte » reçu par le propriétaire ou un supplément de loyer suite à l’attribution gratuite des commodités faites par le locataire. —…

Le système de quotient est donc accessible au cas par cas à condition que le contribuable respecte la double condition demandée par les autorités fiscales. Un BOFIP commente ces dispositions et il peut y avoir des litiges (contribuable croit que son revenu est et les autorités fiscales croient qu’il ne l’est pas). La liste présentée ici concerne jurisprudences antérieures, vous pouvez demander en toute sécurité le quotient sur ces primes énumérées dans le BOFIP actuel pour les règles de quotient.

Maintenant que nous avons déterminé la partie imposable des primes et indiqué si ils sont admissibles au quotient ou à l’étalement, l’impact exact reste à connaître sur la fiscalité et les cases à remplir.

Quel gain fiscal pour le quotient et l’étalement ? Comment choisir ?

Encore une fois, je laisse les calculs d’étalage pour ceux qui souhaitent corriger les déclarations de l’an dernier. Pour la déclaration 2021, vous pouvez passer au paragraphe suivant sur le calcul du quotient.

Vais-je payer moins d’impôts avec l’étalement ? quelle boîte à remplir ?

La mise à l’échelle permet de lisser la prime sur 4 ans. Attention à l’ombre, nous ne divise pas l’impôt sur 4 ans, nous divisons la prime déclarée sur 4 ans. C’est beaucoup plus intéressant pour le contribuable qui ne pourra déclarer qu’une partie de sa cotisation chaque année pendant quatre ans. En effet, son impôt diminuera souvent à mesure que l’échelle est progressive (la tranche d’imposition marginale augmente de plus en plus à mesure que le revenu augmente) ; l’étalement réduit la progressivité fiscale. Voir : Comment calculer la tranche d’imposition marginale ? Pour le faire simple :

— Si la prime augmente votre tranche d’imposition, l’étalement réduira sûrement l’impôt.

— Si la prime ne change pas votre tranche d’imposition, mais que vos revenus diminuent dans les années à venir, il est possible que l’étalement diminue l’impôt. En effet, le quart du revenu imposé au cours des années 2, 3 et 4 pourrait être moins élevé si votre revenu a diminué.

— Si la prime ne change pas votre tranche d’imposition et que vos revenus stagnent dans les années à venir, il est probable que l’étalement n’a aucun impact (tranche d’imposition qui ne bouge pas après la retraite). Dans ce cas, il sert simplement à reporter le paiement de l’impôt sur 4 ans.

Un cas extrême entraînerait un excédent fiscal pour une personne qui aurait un revenu beaucoup plus élevé au cours des trois prochaines années. Étant donné que l’écart concerne les primes de retraite, ce qui est peu probable. Par ailleurs, il est difficile d’anticiper les gains fiscaux qui doivent être étudiés au cas par cas.

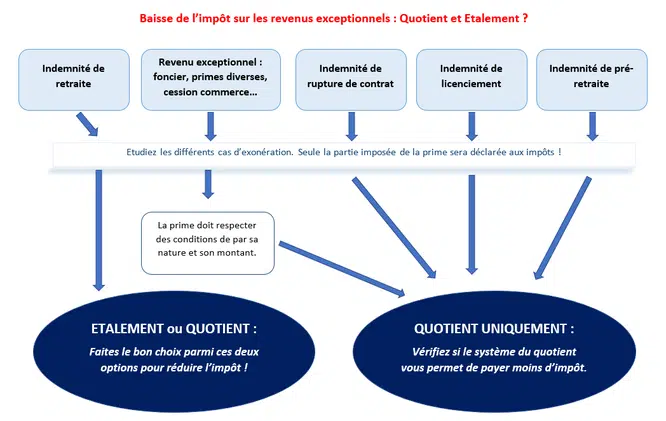

Au niveau déclaratif, il suffit que le contribuable divise la prime admissible à l’étalement en quatre ; la première année, le montant doit être rempli à la case 1AJ ou 1BJ et les trois années suivantes encadrés 1AP à 1BP. Bien sûr, un quart seulement de la prime devrait être indiqué chaque année.

Exemple :

M. Correcetontax prend sa retraite et reçoit une prime de 40 000€ en 2019. La prime provient d’un départ volontaire de sorte qu’il n’a pas d’exonération, les 40 000€ seront soumis à l’impôt. M. est marié et le revenu imposable du couple est par ailleurs de 45 000 €.Nous supposerons pour simplifier l’exemple que le revenu du couple sera stable dans les 2 prochaines années, puis diminuera de moitié avec Mme. s retraite en 2021 (2022 rendement sur revenu 2021).

Si M. Correcetontax oublie d’opter pour l’étalage sur sa déclaration de revenus 2020 2019, la prime est imposée en une seule fois. Il l’indique dans la case 1AJ. Taxe totale : 13 788€.

Si M. Correcetontax opte pour étalement lorsqu’il a fait sa déclaration de 2020 sur le revenu 2019, la prime est imposée quatre fois. Il indique 10 000€ dans la case 1AJ en 2020, puis 10 000€ dans la case 1AP les années suivantes. Taxe 2020:4 882€. Excédent fiscal 2020 : 1.400€ Excédent fiscal 2021 : 1.400€ Excédent fiscal 2022 (revenu inférieur) : 1041€ Total des impôts : 8 723€

M. Corrigetontax économise plus de 4 000€ grâce au système d’étalement. Dans son cas, c’est efficace parce que la prime lui a fait changer la fourchette d’imposition marginale.

Vais-je payer moins d’impôt avec le système de quotient ? quelle boîte à remplir ?

Si le détail de la propagation vous semblait compliqué, vous n’êtes pas à la fin de votre douleur avec le quotient. Le calcul est extrêmement complexe. Rappelez-vous que contrairement à l’étalement, vous paierez tout l’impôt généré par un revenu exceptionnel dans l’année de la déclaration. D’autre part, un calcul complexe permettra de réduire la taxe en certaines situations afin de saper, une fois de plus, l’impôt progressivité. Si vous souhaitez obtenir les détails du calcul, il est illustré dans l’exemple suivant. Par souci de simplification, est plus important de se rappeler que :

— Le système de quotient réduira l’impôt si et seulement si un revenu exceptionnel vous oblige à modifier votre tranche d’imposition.

— Si votre tranche fiscale reste la même avec la prime exceptionnelle, le système de quotient ne changera rien. La taxe sera la même.

— Le système de quotient ne peut jamais augmenter l’impôt.

Encore une fois, il est difficile d’anticiper le gain exact via le quotient qui dépend de chaque situation… d’autant plus que le simulateur proposé par administration fiscale ne permet pas le calcul de la taxe lors de l’utilisation du quotient. C’est une honte parce que les contribuables hésitent à opter pour le quotient alors que dès que la Le revenu exceptionnel varie la tranche marginale d’imposition, l’impôt diminue considérablement.

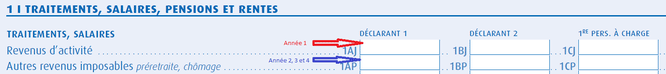

Lors du rapport , tous les revenus exceptionnels doivent être déclarés à la case 0XX. Les autorités fiscales appliqueront son calcul et vous paierez la totalité de l’impôt dans l’année du déclaration.

Exemple :

Prenons les données d’il y a un instant concernant M. Corrigetontax, marié, 45 000€ de revenu imposable et une prime de 40 000 euros. Sans le quotient, sont les taxes sont 13 788€. Via le système de quotient, le calcul de son impôt se fera de cette manière : 1) Taxe sans prime : 3 482€. 2) Taxe avec 1/4 de la prime (sauf exception, le multiple 4 est retenu pour toutes les étapes) : 4 882€. 3) Surplus multiplié par 4 : (4882 -3.482) * 4 = 5,600€ 4) Calcul de l’impôt final : 5.600 3,482 = 9, 082€

Dans cet exemple, le quotient apporte une taxe de 9 082 euros pour M. Corrigetontax au lieu de 13 788 euros. Une économie fiscale de plus de 4 000€ !

Comment être sûr de faire le bon choix ? Il est nécessaire d’anticiper à payer le moins possible via le quotient.

Pour la déclaration 2021 c’est très simple, il suffit de remplir le quotient si vous y avez droit. Plus vous payez moins, au pire, ce sera la même chose. Par le passé, le choix avec l’étalage était la cornaline pour les primes de retraite admissibles au quotient ET l’épandage. Tout dépendait alors des tranches d’imposition mais aussi des revenus futurs, nous avons vu avec l’exemple présenté ! Sachez que le choix est fait l’année 1 de la déclaration ! Si vous avez choisi le quotient ou la propagation, il n’est pas possible de rembobiner.

Impôt à la source et système de quotient.

La transition vers l’échantillonnage à la source n’est pas un problème en soi. Bien que vous soyez ponctué à la source, vous ferez toujours une déclaration de revenus et l’ajustement aura lieu selon les mêmes calculs que détaillés dans l’article. Cela n’affecte pas votre choix. L’impôt réel payé provient de la déclaration de revenus et non du taux d’origine.